Монетарная политика – не единственный козырь гринбэка.

Монетарная политика – не единственный козырь гринбэка.

Американская исключительность – ничуть не худший аргумент в пользу покупок гринбэка, чем стоящая на пороге сворачивания монетарных стимулов ФРС. Когда фондовые индексы США растут как на дрожжах, сигнализируя о силе экономики, а рост ВВП в других крупных странах замедляется из-за Дельты и стихийных бедствий, успехи «быков» по EURUSD начинают выглядеть недоразумением. Да, пара взлетела до 1,18 на фоне срабатывания стоп-приказов по рекордным с марта 2020 спекулятивным нетто-лонгам по доллару США, но не окажется ли победа покупателей евро пирровой?

Согласно отчету Комиссии по торговле товарными фьючерсами, чистые длинные позиции по гринбэку против 6-ти основных мировых валют увеличивались на протяжении 4-х недель подряд, хотя до этого спекулянты отдавали предпочтение нетто-шортам в течение 16-ти недель. В таких условиях плохие новости часто приводят к резким откатам, но вряд ли сломают тренд.

Кто может бросить вызов Штатам? Еврозона, которая все больше понимает, что победить COVID-19, вероятнее всего, не удастся. С вирусом придется жить. Точно также как с гриппом или другими респираторными заболеваниями. Вакцинировать как можно больше людей, но сохранять меры социального дистанцирования. Быть во всеоружии перед лицом новых штаммов и новых волн пандемии. Взлет экономики валютного блока во втором квартале выглядит временным явлением, в дальнейшем она, скорее всего, будет замедляться.

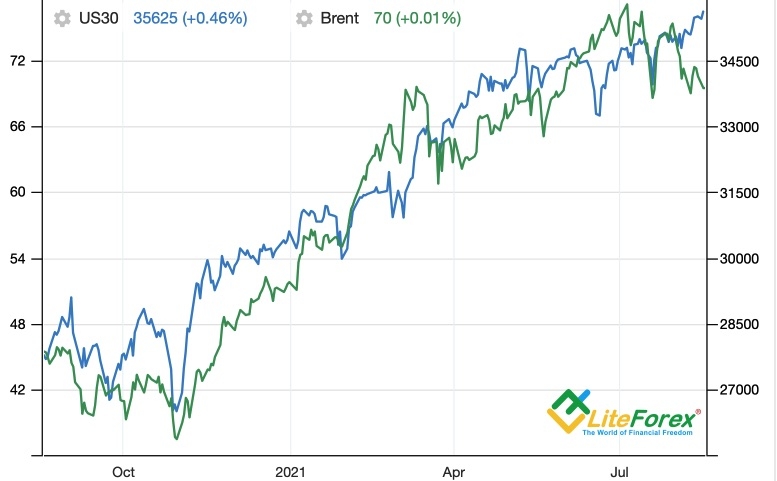

Китай с его наводнениями и страхом перед Дельтой? Судя по динамике экспорта, розничных продаж, промышленного производства и инвестиций в основной капитал, ВВП Поднебесной теряет пар. Да, потребление способно быстро восстановиться, когда вспышка COVID-19 будет погашена, но пока в это не особо-то верится. По крайней мере, трейдеры нефть продают, а не покупают на опасениях замедления китайского спроса. Дивергенция в динамике фондовых индексов США и черного золота убеждает в работоспособности теории американской исключительности, поддерживающей гринбэк.

Динамика индекса Доу-Джонса и Brent

Источник: Trading Economics.

Если добавить к этому не устающих говорить о сворачивания QE чиновников FOMC, то ситуация для «быков» по EURUSD и вовсе начинает выглядеть аховой. По мнению президента ФРБ Бостона Эрика Розенгрена, таргет по инфляции выполнен, и если сентябрьский отчет по занятости окажется таким же сильным как предыдущий, придет время сокращать объем покупок активов. Программа количественного смягчения на $120 млрд в месяц может быть завершена уже к середине 2022.

На то, чтобы избавиться от QE в прошлый раз ФРС потребовалось 10 месяцев, но тогда инфляция была не так высока, а рынок труда выглядел слабее. К тому же центробанк был всерьез напуган взлетом доходности трежерис из-за конус-истерики 2013. Нынче процесс изъятия монетарных стимулов может пойти быстрее, что станет дополнительным драйвером укрепления доллара США. Краткосрочно падение котировок EURUSD ниже поддержки на 1,1765 откроет дверь для продолжения пике, по меньшей мере, к 1,174. При этом велика вероятность, что трейдеры предпочтут не делать резких движений до выхода в свет протокола июльского заседания FOMC.

Дмитрий Демиденко для LiteForex