Рост EUR/USD обусловлен закрытием коротких позиций, так как многие «медвежьи» козыри уже отыграли

Рост EUR/USD обусловлен закрытием коротких позиций, так как многие «медвежьи» козыри уже отыграли

На самом деле, финансовые рынки устроены просто: актив покупается под какую-либо инвестиционную идею, если она реализуется, начинается его продажа на фактах. Если в течение удержания актива в портфеле инвестор понимает, что шансы воплощения идеи в жизнь падают, он сокращает удельный вес токсичной бумаги или валюты. Так было с введением Штатами с 1 сентября тарифов на китайский импорт: в конце лета активы-убежища пользовались повышенным спросом, а в начале осени начали резко сдавать позиции. Так было с европейским QE: по факту старта программы количественного смягчения евро резко вырос. Так было с беспорядочным Brexit: как только риски его реализации пошли вниз, фунт стал лучшим исполнителем G10 с начала месяца.

На мой взгляд, именно рыночные принципы позволяют расти EUR/USD на рынке Forex. Очевидно, что экономика еврозоны слабее американской, ставки долгового рынка Старого света ниже, чем в Новом, однако очень много негатива уже заложено в курс евро. Многие «медвежьи» драйверы, включая QE, уже отыграли. Одновременно снижение рисков эскалации торгового конфликта США и Китая, а также вероятности беспорядочного Brexit заставляют инвесторов избавляться от шортов по основной валютной паре. В этом отношении заявление президента Еврокомиссии Жан-Клода Юнкера о готовности отказаться от идеи «обратного хода» на ирландской границе, если Борис Джонсон придумает что-то новое и жизнеспособное, стало катализатором ралли не только GBP/USD, но и EUR/USD.

От отсутствия сделки пострадает не только Британия, но и ЕС. Об этом недвусмысленно заявила ОЭСР, снизившая прогнозы глобального экономического роста до минимальных уровней со времен 2007-2008. Согласно исследованиям авторитетной организации, беспорядочный Brexit вычтет из ВВП еврозоны 0,5 п.п., из ВВП Туманного Альбиона – целых 2 п.п. (!). С учетом текущих оценок, это поставит валютный блок на грань спада, а Британию и вовсе окунет в рецессию.

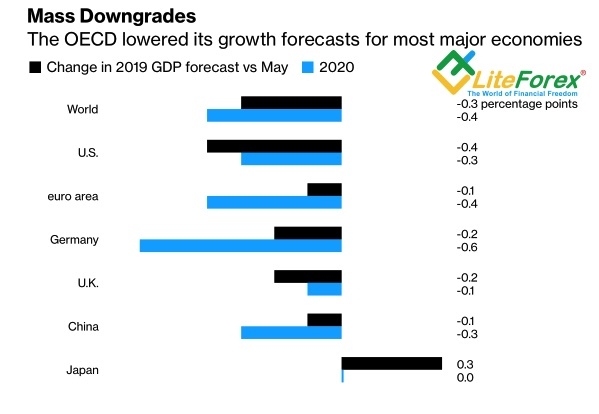

Изменение прогнозов ОЭСР по ведущим экономикам мира

Источник: Bloomberg.

Очевидно, что фунт и евро активно продавались летом именно под озвученную Борисом Джонсоном инвестиционную идею «выйти из ЕС или умереть». Сейчас идет закрытие коротких позиций по этим валютам.

То же самое касается ослабления денежно-кредитной политики ЕЦБ. Марио Драги и его коллеги решили освободить от отрицательных ставок по депозитам те банки, которые докажут свою причастность к кредитованию реального сектора экономики. Эксперты Bloomberg ожидали, что речь пойдет о €20-100 млрд, по факту оказалось €3,4 млрд. Казавшийся масштабным монетарный стимул на самом деле – капля в море. Зачем в таких условиях продавать евро?

Если добавить к этому непрекращающийся спрос на ликвидность со стороны американских банков (ФРС была вынуждена трижды купить облигации в рамках операций РЕПО на суммы до $75 млрд и объявить о своей готовности сделать это в четвертый раз), который, вопреки заявлениям Пауэлла, усиливает риски реанимации QE, то движение EUR/USD к верхней границе диапазона консолидации 1,093-1,1095 выглядит логичным. Другое дело, достаточно ли будет принципа «продавай на слухах, покупай на фактах», чтобы вывести пару на оперативный простор?

Дмитрий Демиденко для LiteForex