Разве не интересно посмотреть, как глава ФРС будет ходить по канату?

Разве не интересно посмотреть, как глава ФРС будет ходить по канату?

Рынки явно нервничают. Готовность Дональда Трампа досрочно подписать соглашение с Китаем приводит к укреплению доллара США, который в теории должен падать из-за улучшения глобального аппетита к риску и потери интереса к валютам-убежищам. Поддержка оппозиционной Лейбористской партией Британии идеи третьих с 2015 внеочередных парламентских выборов поднимает котировки фунта и евро, хотя рост неопределенности неблагоприятен для денежных единиц Старого света. Инвесторы окончательно убедились, что беспорядочного Brexit удастся избежать, и стали их покупать. А еще они с нетерпением ожидают, как Джером Пауэлл будет ходить по канату на пресс-конференции по итогам октябрьского заседания FOMC.

Хлеба и зрелищ! Проходят годы, столетия, тысячелетия, а люди не меняются. Нынешнее поколение инвесторов трясется за судьбу собственных денег и собирается наблюдать, как председатель ФРС будет вдевать нитку в иголку, ушко которой чрезвычайно мало. В том, что центробанк снизит ставку по федеральным фондам третий раз в 2019 до 1,75%, никто не сомневается. Вопрос в том, какие слова необходимо подобрать Пауэллу, чтобы не взбудоражить финансовые рынки. Федрезерв явно закончил с превентивными мерами. Его глава не раз ссылался на опыт 1995-1996 и 1998, когда монетарная экспансия использовалась для борьбы с рисками. Прогресс в отношениях Китая и США эти риски снизил, однако тот факт, что американская экономика начинает барахлить, не может остаться незамеченным регулятором.

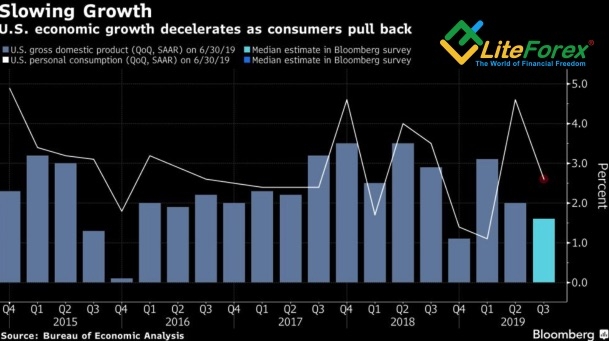

Импульс от $1,5 трлн фискального стимула постепенно сошел на нет, а торговые войны создали неопределенность и способствовали сокращению инвестиций. В результате ВВП США в третьем квартале может отметиться 1,6%-м приростом, что станет вторым самым слабым показателем со времен прихода Дональда Трампа к власти. Он вдвое меньше, чем в начале года. Занятость вне сельскохозяйственного сектора рискует вырасти на менее чем 100 тыс. Если так будет продолжаться, то безработица наверняка уйдет из области полувековых минимумов.

Динамика ВВП США

Источник: Bloomberg.

Если на протяжении большей части 2019 гринбэк укреплялся по отношению к основным мировым валютам из-за дивергенции в экономическом росте, то сейчас он не может похвастать этим козырем. Теоретически на стороне «медведей» на валютном рынке по EUR/USD способны сыграть пауза в процессе монетарной экспансии ФРС и реанимация европейского QE, однако в реальности дело обстоит несколько иначе. Да, в 2015-2016 евро падал на фоне покупок ЕЦБ активов, что приводило к переливу капитала из Старого в Новый свет, тем не менее, в 2019 ситуация серьезно изменилась.

Динамика потоков капитала

Источник: Financial Times.

Во-первых, текущие масштабы QE (€20 млрд в месяц) не сравнятся с предыдущими (€80 млрд в месяц на пике программы). Во-вторых, с учетом затрат на хеджирование эффективность вложений в трежерис не превышает отдачу от инвестиций в немецкие бонды. «Медведи» по EUR/USD не в состоянии отыграть такой фактор как дивергенция в монетарной политике, и оставь Джером Пауэлл дверь для снижения ставки отрытой, восходящее движение в направлении 1,117-1,1185 и выше, вероятнее всего, продолжится.

Дмитрий Демиденко для LiteForex