Индекс USD готов отметиться худшей недельной динамикой с сентября

Индекс USD готов отметиться худшей недельной динамикой с сентября

Почему вопреки готовности ФРС ускорить процесс нормализации денежно-кредитной политики, доходность казначейских облигаций США продолжает пребывать на исторически низком уровне, S&P 500 отмечается 68-м рекордным закрытием в 2021, а индекс USD готов завершить неделю с худшим результатом с сентября? Все эти компоненты входят в индекс финансовых условий – крайне важный для Федрезерва индикатор, который позволяет центробанку оценить, как его прогнозы и изменения в монетарной политике отражаются в реальном мире. Он также пребывает на самом низком уровне за всю историю наблюдений, что ставит палки в колеса «медведям» по EURUSD.

Динамика финансовых условий в США

Источник: Financial Times.

Причины благоприятных финансовых условий и предрождественской слабости гринбэка следует искать в заниженных ожиданиях инвесторов относительно скорости ужесточения денежно-кредитной политики ФРС. Деривативы рассчитывают на 2 повышения ставки по федеральным фондам в 2022 и на ее рост до 1,4% к 2024, в отличие от трех актов монетарной рестрикции и повышения затрат по займам до 2,1% в прогнозах FOMC. Инвесторы опасаются, что из-за замедления экономики США Федрезерв по факту окажется менее агрессивным, чем говорит.

Действительно, распространение Омикрона и проблемы с прохождением через Конгресс нового пакета фискальных стимулов на $1,75 трлн от Джо Байдена заставляют банки и инвестиционные компании сокращать оценки прироста ВВП. Oxford Economics прогнозирует, что американская экономика расширится на 2,5% в первом квартале, хотя ранее ожидался рост на 3,4%. Nomura срезал оценки на 2021 и на январь-март после того, как стало известно о замедлении потребительских расходов с 1,4% до 0,6% м/м в ноябре.

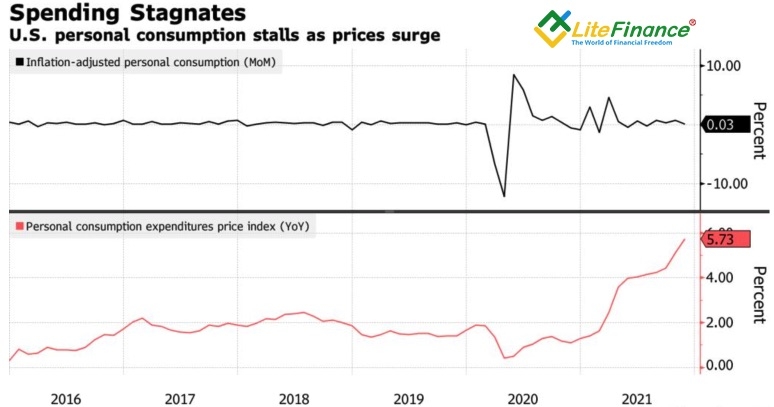

Вместе с тем, нужно понимать, что на стагнацию реальных расходов потребителей оказывает влияние инфляция, которая, согласно тщательно отслеживаемому ФРС PCE, в ноябре выросла до 5,7%, максимальной отметки с 1982.

Динамика потребительских расходов и инфляции в США

Источник: Bloomberg.

Именно на борьбу с инфляцией направлены нынче все усилия ФРС, и от того, когда именно PCE начнет замедляться, многое будет зависеть. В частности, когда именно сможет расслабится центробанк? Пока он напряжен и готов повысить ставку по федеральным фондам чуть ли не в марте. Рынки этому до сих пор не верят, и их несложно понять: Джером Пауэлл и его коллеги очень долго были «голубями», и их резкое преображение в «ястребов» принимается инвесторами с опаской.

Благодаря ралли Санта-Клауса на фондовом рынке «быки» по EURUSD не оставляют надежд на выход котировок пары за верхнюю границу диапазона консолидации 1,1225-1,1355. Однако, на мой взгляд, если даже это произойдет, потенциал роста евро по отношению к гринбэку выглядит ограниченным. Да, ВВП США, вероятнее всего, замедлится в первом квартале, однако вряд ли экономика еврозоны выглядит лучше американской. ЕЦБ, в отличие от ФРС, не собирается повышать ставки в 2022 и намерен продолжать QE, по меньшей мере, до осени. В таких условиях, EURUSD либо останется в консолидации, либо позволит продавать себя на росте к 1,1425 и 1,1455.

Дмитрий Демиденко для LiteFinance