Сюрприз от Банка Англии способствовал падению EUR/USD.

Сюрприз от Банка Англии способствовал падению EUR/USD.

Учиться, учиться и еще раз учиться! Другим центробанкам следует брать пример с того, как ФРС общается с финансовыми рынками. Несмотря на то, что Джером Пауэлл связал повышение ставки по федеральным фондам с достижением полной занятости, что, по его мнению, случится в середине 2022, шансы на монетарную рестрикцию нисколько не возросли.

Рынок отреагировал ростом фондовых индексов, что предполагает, что он верит в сохранение ультрамягкой монетарной политики достаточно долго. Другое дело, Банк Англии, ошибка в коммуникациях которого потянула на дно не только фунт, но и евро.

Это не моя работа управлять рынками! Именно так отреагировал Эндрю Бэйли на критику по поводу того, что он ввел в заблуждение инвесторов. За несколько дней до заседания Банка Англии его глава громко заявил, что регулятор будет вынужден действовать, чтобы не допустить разгона инфляции. В результате рынки поверили в повышение ставки в ноябре и были жестоко за это наказаны.

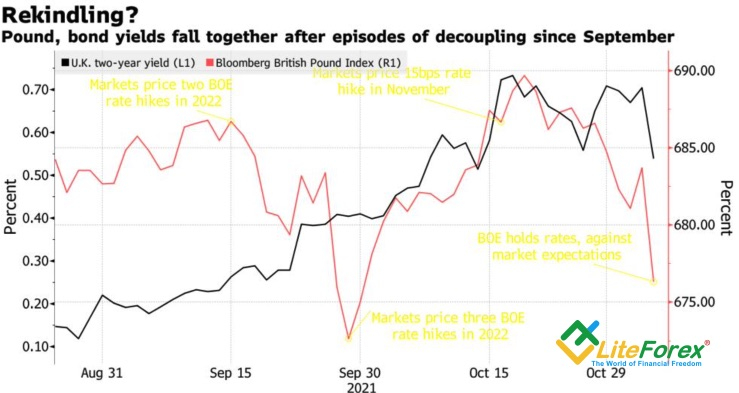

Доходность британских облигаций и фунт резко рухнули в ответ на сообщение, что MPC семью голосами против двух проголосовал за сохранение затрат по займам на прежнем уровне.

Динамика фунта и доходности британских облигаций

Источник: Bloomberg

Ставки – это глобальный рынок. Центральные банки не оправдывают ожиданий инвесторов в связи с агрессивными действиями в области монетарной политики. Регуляторы сигнализируют, что их пути будут разными, а нормализация денежно-кредитной политики потребует больше времени, чем ожидается.

Действительно, у стремительного ралли доходности глобального рынка долга в октябре были свои зачинщики. Быстрее всего повышались ставки по 2-летним облигациям Канады и Британии, наиболее быстрыми темпами с 2008 и 2011. Речь идет о 50 б.п. Для сравнения, их американские аналоги за этот же период повысились на 19 б.п. Опережающая динамика ставок по долгам конкурентов способствовала коррекции долларовых пар. Как только Банк Англии разочаровал инвесторов, доходность глобального рынка облигаций упала, а гринбэк вновь ходит в фаворитах.

Неудивительно, с учетом близости отчета о состоянии рынка труда США. По мнению экспертов Bloomberg, занятость вне сельскохозяйственного сектора выросла на 450 тыс., однако, с учетом улучшения эпидемиологической обстановки, рискну предположить, что фактические цифры окажутся лучше. Инвесторы будут внимательно следить за динамикой средних зарплат. Министерство труда сообщило, что затраты на рабочую силу в третьем квартале выросли на 8,3%. Речь идет о самом высоком показателе с 2014.

Если все больше компаний будут повышать цены, чтобы защитить прибыль на фоне постоянного роста затрат на оплату труда, высокая инфляция в экономике США продлится гораздо дольше, чем того хочет ФРС. Центробанк будет вынужден повысить ставку по федеральным фондам, что окажет поддержку доллару.

Таким образом, слабость конкурентов гринбэка, обусловленная снижением ставок по глобальным долгам, и ожидания сильной статистики по рынку труда США стали катализаторами возвращения EUR/USD к области 16-месячных минимумов. Приятный сюрприз от non-farm payrolls откроет паре дорогу к 1,145.

Дмитрий Демиденко для LiteForex